Welche Zahlungsverfahren im deutschen Online-Handel nutzen? Überblick und Status quo

Holger SeidenschwarzGeschätzte Lesedauer: 7 MinutenZahlungsverfahren gibt es viele. Ob Lastschrift, Kreditkarte oder Sofortüberweisung – Händler*innen können da schon schnell den Überblick verlieren. Außerdem stellt sich die Frage, welche Zahlungsverfahren am häufigsten von Kund*innen nachgefragt werden. Wir geben Ihnen einen Überblick und erklären, was der Status quo ist.

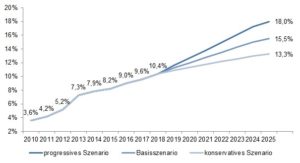

Die Umsätze im deutschen E-Commerce steigen seit vielen Jahren mit immer noch zweistelligen Wachstumsraten an. Sie betrugen 2019 rund 61 Mrd. Euro und überschritten damit erstmals die Grenze von 60 Mrd. Euro. Zum 31.12.2019 lag der Online-Anteil am Einzelhandelsumsatz bei 11,1 Prozent. Rund jeder neunte Euro im Einzelhandel wird damit bereits im E-Commerce umgesetzt. Der aktuellen Prognose von ibi research zufolge wird der Online-Anteil bis ins Jahr 2025 auf 15,5 Prozent (Basisszenario) ansteigen (vgl. Abbildung 1); das entspräche einem Volumen von rund 95 Mrd. Euro.

Diese Umsätze gilt es für Online-Händler schnell, sicher und kostengünstig zu vereinnahmen. Doch welche Zahlungsverfahren soll man als Händler seinen Kunden anbieten? Diese Frage ist nicht einfach zu beantworten, denn es existiert eine Vielzahl an potentiellen Verfahren, die alle ihre eigenen Vor- und Nachteile mitbringen. Grundsätzlich gilt: Händler sollten mehrere Zahlungsverfahren anbieten, um zu verhindern, einen Kunden, der sein bevorzugtes Verfahren nicht findet, zu verlieren.

Bei der Auswahl sollten sich Händler von drei Aspekten leiten lassen:

- Kundenakzeptanz

Die angebotenen Zahlungsverfahren sollten vom Kunden gewünscht und nachgefragt werden. Sie sollten weit verbreitet und gegebenenfalls auch aus dem Ausland nutzbar sein. Es bringt wenig, ein Zahlungsverfahren anzubieten, das von keinem Kunden genutzt wird. - Sicherheit

Zum einen sollte der Zahlungsprozess technisch sicher sein. Für den Händler ist zum anderen wichtig, dass der Betrag in voller Höhe ohne Zahlungsausfälle und möglichst schnell eingeht. - Kosten

Natürlich sind auch die Kosten des Zahlungsverfahrens zu berücksichtigen. Diese können nicht unerheblich hoch sein, insbesondere wenn man auch indirekte Folgekosten berücksichtigt. Für den Kunden entstehen im Regelfall keine Kosten.

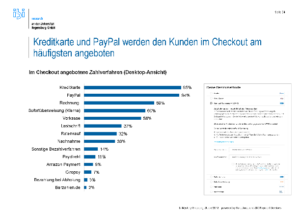

Abbildung 2 zeigt auf, welche Zahlungsverfahren die großen deutschen Online-Shops ihren Kunden anbieten.

Zu den „Klassikern“ unter den Zahlungsverfahren gehören die Rechnung, Vorkasse und Nachnahme. Der Kauf auf (offene) Rechnung, also eine Zahlung nach Lieferung, besitzt beispielsweise im Versandhandel in Deutschland eine lange Historie. Für die Bezahlung per Rechnung spricht die enorme Akzeptanz bei den Käufern, bedingt durch die historisch gewachsene hohe Verbreitung. Allerdings werden Rechnungen erfahrungsgemäß manchmal verspätet oder überhaupt nicht beglichen. Um dieses Risiko zu vermeiden, gibt es Dienstleister, die gegen Gebühr die Rechnungsabwicklung gegen einen Zahlungsausfall absichern. Darüber hinaus werden häufig auch die anfallenden internen Kosten – wie Abgleich des Zahlungseingangs mit den offenen Posten, gegebenenfalls anfallende Personalaufwände oder Telekommunikationskosten für Rückfragen bei Unklarheiten/Unstimmigkeiten – unterschätzt.

Bei der klassischen Vorkasse, also einer Zahlung vor Lieferung, ist man vor Zahlungsausfällen geschützt. Viele Käufer scheuen aber davor zurück, im Internet per Vorkasse zu zahlen. Zudem ist die Zahlung per Vorkasse gegebenenfalls relativ umständlich, da die Kunden hierzu erst das Online-Banking ihrer Bank aufrufen (oder einen Überweisungsträger ausfüllen) und die angegebenen Kontodaten des Händlers sowie den Verwendungszweck (z. B. Bestellnummer, Kundennummer) in das Formular übertragen müssen. Nachteilig ist zudem, dass sich einerseits bei der Übertragung der Daten Fehler einschleichen können (z. B. durch fehlerhaftes Abtippen/Abschreiben) und andererseits die Anfrage in der Regel erst dann weiterbearbeitet werden kann, wenn die Überweisung auf dem Konto eingeht. Deswegen erscheint eine Zahlung per Vorkasse eher nicht sinnvoll.

Eine Zahlung per Nachnahme mildert zwar insgesamt das Problem auftretender Zahlungsrisiken auf Händlerseite, ist jedoch umständlich in der Abwicklung und mit relativ hohen Kosten verbunden. Zusätzlich zu den Versandkosten bei Waren entstehen auch Nachnahmekosten, die insbesondere bei Sendungen mit geringen Beträgen verhältnismäßig hoch sein können. Zudem wird eine Nachnahmesendung nur gegen Bezahlung des Nachnahmebetrags an den Empfänger oder eine bevollmächtigte Person ausgehändigt. Auch ist eine Nachnahme bei Dienstleistungen nicht möglich, da mit ihr nur physische Waren bei Übergabe durch den Versanddienstleister bezahlt werden können.

Der Einzug per Lastschrift ist sowohl für den Händler als auch für Käufer einfach und bequem. Die Käufer geben zur Bezahlung ihre Bankverbindung an, welche zum Einzug des Betrags genutzt wird. Allerdings haben viele Menschen Bedenken, im Internet ihre Kontodaten anzugeben. Problematisch ist zudem, dass bei Internet-Bestellungen in der Regel kein schriftliches SEPA-Lastschriftmandat (SEPA – Single Euro Payments Area) vorliegt, ohne das der Händler im Streitfall gegenüber der Bank die Rechtmäßigkeit des Einzugs nicht belegen kann. Bei der Lastschrift fallen vergleichsweise geringe Kosten an, z. B. in Form einer Buchungspostengebühr für die Kontoführung. Im Falle einer Rücklastschrift, z. B. durch einen Widerspruch des Käufers, können dagegen mehr oder weniger hohe Kosten auftreten. Um Rücklastschriften aufgrund nicht eingelöster oder zurückgegebener Lastschriften zu vermeiden, ist darauf zu achten, Bonitäts- und Betrugsrisiken durch geeignete Maßnahmen auszuschließen. Im Rahmen der Vereinheitlichung des europäischen Zahlungsverkehrs steht nun mit SEPA ein gesamteuropäisches Lastschriftverfahren zur Verfügung, mit dem auch Beträge von ausländischen Konten eingezogen werden können.

Zahlungen per Kreditkarte sind im stationären und im elektronischen Handel international sowie innerhalb Deutschlands gebräuchlich. Die hohe Sicherheit sowie der hohe Automatisierungsgrad der Abläufe sind neben der nationalen und internationalen Verbreitung weitere Vorteile dieser Zahlungsart. Bei einer Zahlung per Kreditkarte gibt der Karteninhaber seine Kreditkartendaten (Kreditkartennummer, Gültigkeitsdatum, Kartenprüfnummer) in einem Formular an und bestätigt die Zahlung. Anschließend werden die Daten zur Autorisierung/Genehmigung an einen so genannten Kreditkartenacquirer weitergeleitet, der ggf. noch eine Abfrage des 3D-Secure-Codes (z. B. Passwort oder TAN) bei der kartenherausgebenden Bank einleitet. Bei einer erfolgreichen Autorisierung wird der eingereichte Umsatz vom Kreditkartenkonto des Käufers abgebucht und auf dem Konto des Händlers – abzüglich des vereinbarten Entgelts (Disagio) beim Acquirer – gutgeschrieben.

Neben den bisher betrachteten „klassischen“ Zahlungsverfahren Vorkasse, Rechnung, Nachnahme, Lastschrift und Kreditkarte, die zum Teil für den Einsatz im elektronischen Handel angepasst wurden, sind speziell für den E-Commerce neue Zahlungsverfahren entwickelt worden. Diese Verfahren werden im Folgenden als E-Payment-Verfahren bezeichnet. Vorteilhaft bei E-Payment-Verfahren ist, dass diese auf die Abwicklung von Zahlungen im elektronischen Handel abgestimmt sind und je nach Anbieter gegebenenfalls auch eine Zahlungsgarantie beinhalten. Nachteilig ist hingegen bei einigen Verfahren, dass diese bisher keine allgemeine Verbreitung/Akzeptanz bei den Kunden erlangt haben. Die Verfahren lassen sich im Wesentlichen in drei Kategorien unterteilen:

- Nutzerkontounabhängige Verfahren, wie die Online-Zahlung mit der paysafecard, die keine vorherige Registrierung des Nutzers beim Zahlungsverfahrensanbieter erfordern: Vorab müssen Guthaben erworben werden (z. B. in Form von Seriennummern, Codes oder Karten) oder auf bestehende Karten geladen werden. Diese Verfahren sind aufgrund regulatorischer Vorschriften, unter anderem zur Geldwäschebekämpfung, nicht weit verbreitet und spielen im E-Commerce keine große Rolle.

- Nutzerkontoabhängige Verfahren, die eine Registrierung des Nutzers beim Zahlungsverfahrensanbieter erfordern: Der Nutzer muss bei der Kontoeröffnung zahlungsverkehrsrelevante Daten angeben. Je nach Verfahren sind dies z. B. Adresse, Telefonnummer, E-Mail-Adresse und Kontoverbindungen/Kreditkartendaten.

Zur Auslösung einer Zahlungstransaktion ist keine Angabe Konto- oder Karteninformationen nötig, sondern z. B. die Eingabe eines Benutzernamens und eines Passworts. Manche Kunden bevorzugen diese Verfahren, weil sie ihre Kontodaten nicht gerne bei Online-Shops angeben wollen.

Diese Verfahren sind weit verbreitet und bei den Kunden häufig sehr beliebt. Dazu zählen insbesondere PayPal, paydirekt und Amazon Pay.

PayPal ist am längsten am Markt und hat viele Nutzer. Wie Abbildung 2 zeigte, bieten viele Händler dieses Verfahren deswegen an. paydirekt ist ein E-Payment-Verfahren der deutschen Banken und wirbt insbesondere mit dem deutschen Datenschutz. Amazon Pay ist ein Verfahren des Internet-Konzerns Amazon, das Händler auch bei ihren Shops einbinden können; der Kunde zahlt mit seinem Amazon-Konto.

- Direktüberweisungsverfahren wie giropay oder Sofortüberweisun, die das Online-Banking-fähige Bankkonto des Kunden nutzen, um eine Online-Überweisung an den Händler durchzuführen.

giropay ist ein Zahlungsverfahren, das von der deutschen Kreditwirtschaft entwickelt wurde und von einer Vielzahl von Online-Banking-Kunden genutzt werden kann. Der Kunde wird nach Abschluss der Bestellung zum Online-Banking seiner Bank umgeleitet. Dort wird ihm nach dem Login ein bereits mit den Zahlungsdaten und dem Verwendungszweck vorausgefüllter Überweisungsträger bereitgestellt ist, der z. B. noch mit einer TAN freizugeben ist. Das Kreditinstitut übermittelt eine Auftragsbestätigung an den Händler und leitet den Kunden zurück in den Online-Shop. Der Händler kann sofort die Ware versenden, da ihm giropay die Zahlung im Standardfall garantiert.

Sofortüberweisung arbeitet ganz ähnlich, jedoch verläuft hier die Kommunikation des Kunden ausschließlich mit Sofortüberweisung und dem Händler. Dem Kunden wird – im Unterschied zu giropay – nicht direkt die Online-Banking-Seite seiner Bank angezeigt.

Aus Sicht des Kunden stellen Direktüberweisungsverfahren eine Bezahlung vor Lieferung und somit Vorkasseverfahren dar, mit dem Unterschied, dass der Versand der Ware ohne ggf. tagelanges Warten auf den Zahlungseingang (wie bei der „normalen“ Vorkassezahlung) erfolgen kann.

Als letztes Verfahren soll an dieser Stelle noch der Ratenkauf erwähnt werden. Hier haben sich im E-Commerce insbesondere Verfahren etabliert, bei denen der Vorgang medienbruchfrei direkt im Checkout abgewickelt werden kann und bei denen keine Legitimation z. B. über Postident-Verfahren erforderlich ist.

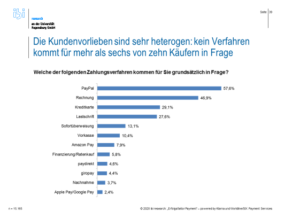

In der Regel bieten Online-Händler nicht nur ein Zahlungsverfahren an, sondern ein ganzes Portfolio. Bei den Top-100-Händlern in Deutschland liegt der Durchschnitt beispielsweise bei 5,2 angebotenen Verfahren. Aus welchen Gründen nimmt ein Händler diesen Mehraufwand auf sich? Weil letztendlich die Kunden entscheiden, mit welchem Verfahren sie bezahlen wollen, nicht der Händler. Finden Kunden ihr bevorzugtes Verfahren nicht, besteht die Gefahr, dass sie zur Konkurrenz wechseln, die ja im Internet nur wenige Mausklicks entfernt ist. Zudem sind die Bezahlpräferenzen der Kunden heterogen: unterschiedliche Kunden bevorzugen unterschiedliche Verfahren. Um jedem Kunden ein Verfahren bieten zu können, das für diesen akzeptabel ist, und um somit unnötige Kaufabbrüche im Checkout zu vermeiden, benötigen Händler mehrere Zahlungsverfahren.

Abbildung 3 zeigt die Vorlieben der Kunden bei der Nutzung von Zahlungsverfahren auf. PayPal (58 Prozent), Rechnung (47 Prozent), Kreditkarte (29 Prozent) und Lastschrift (28 Prozent) kommen für die meisten Kunden in Frage. Es zeigt sich aber auch, dass etliche Kunden bestimmte Verfahren ganz ablehnen, aber auch Vorlieben für selten genutzte Verfahren haben; jedes Verfahren hat seine Nutzer.

Leider gibt es kein Zahlungsverfahren, das für einen Online-Händler „perfekt“ ist; alle beschriebenen Verfahren haben aus Händlersicht auch Nachteile. Ein perfektes Verfahren würde – unter Rückgriff auf die eingangs erwähnten Aspekte – von vielen bzw. allen Kunden gerne genutzt werden, dem Händler eine Zahlungsgarantie bieten und dem Händler sehr geringe Kosten verursachen.

Es gibt daher auch kein perfektes Portfolio an Zahlungsverfahren, das man generell empfehlen sollte. Händler sollten vor allem die Präferenzen ihrer Kunden berücksichtigen. Diese können sich je nach Zielgruppe, Produktsortiment, Branche oder durchschnittlicher Höhe des Warenkorbs unterscheiden. Das angebotene Verfahrensportfolio sollte in diesem Sinn auch regelmäßig überprüft werden, denn es drängen immer wieder neue Verfahren an den Markt.